Si è recentemente svolta a Milano l’Assemblea annuale di Assifact, occasione per gli operatori del settore del factoring per fare un bilancio dell’andamento del mercato nell’esercizio appena chiuso e per discutere di evoluzione normativa, di nuove sfide e opportunità per le imprese e delle possibili risposte e soluzioni del settore.

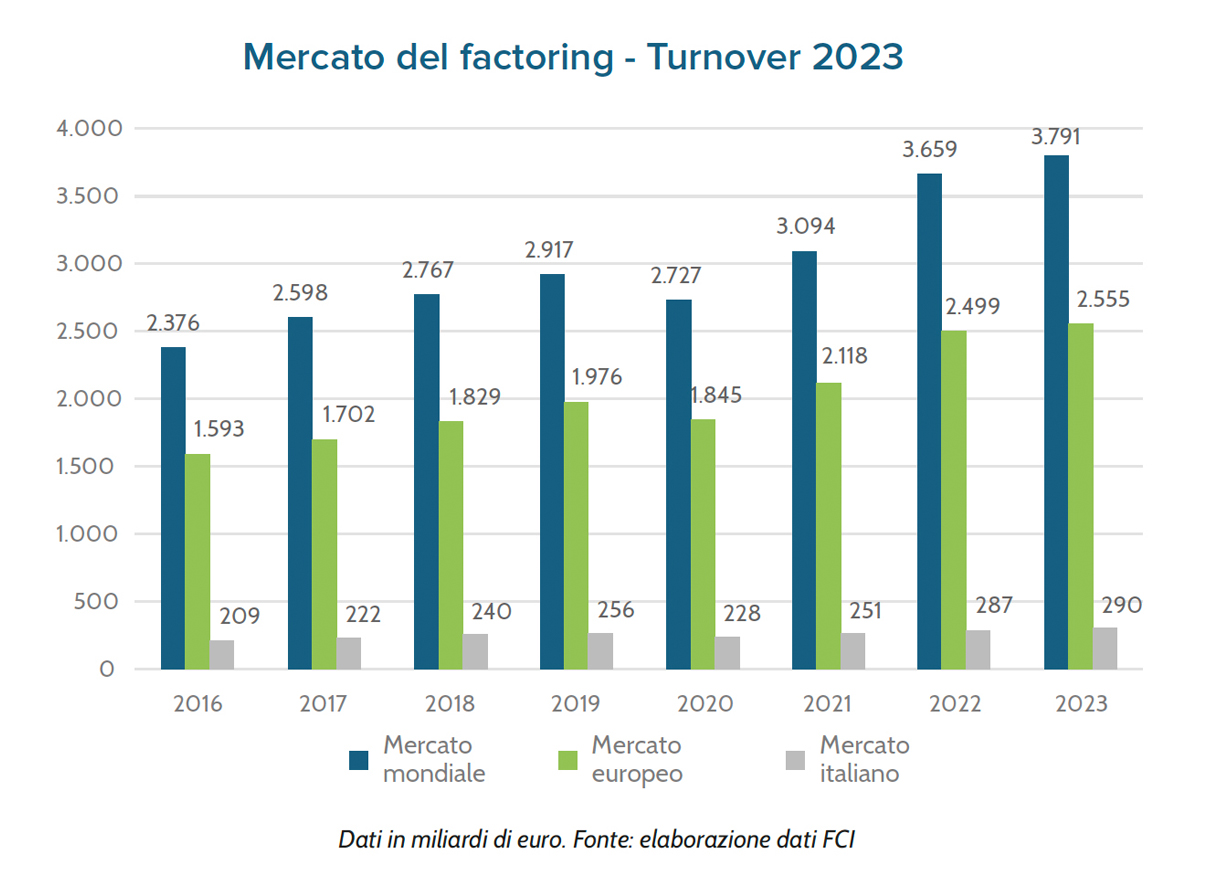

L’analisi dei dati evidenzia che il mercato del factoring nel 2023 è rimasto stabile a tutti i livelli (mondiale, europeo e nazionale) e ha consolidato la crescita sostenuta dell’anno precedente. Nonostante il contesto economico mondiale complesso e ancora debole, il mercato mondiale del factoring ha raggiunto, secondo i dati preliminari pubblicati da FCI, un turnover cumulativo annuo pari a 3.791 miliardi di euro, segnando una variazione positiva rispetto al 2022 del 3,6%. Con un volume di 2.555 miliardi di euro e una crescita del 2,3% rispetto al 2022, il mercato europeo mantiene la posizione di maggiore peso nel panorama mondiale (68% circa del mercato complessivo).

Il mercato italiano mantiene una posizione di rilievo e rappresenta rispettivamente l’8% e il 12% del mercato mondiale ed europeo. Il turnover complessivo degli operatori di factoring aderenti all’Associazione nel 2023 è stato di circa 290 miliardi di euro, con un incremento dello 0,87% rispetto all’anno precedente, mentre lo stock degli anticipi e corrispettivi pagati risulta sostanzialmente sugli stessi livelli. I crediti commerciali acquistati in essere alla fine del 2023 (outstanding) sono lievemente aumentati (+1,2%), superando i 70 miliardi di euro.

L’andamento del turnover ha mostrato pertanto un andamento sostanzialmente stabile, in controtendenza rispetto ai prestiti bancari alle imprese, replicando i volumi intermediati nell’anno precedente e continuando a supportare efficacemente il capitale circolante delle imprese italiane. Vale la pena evidenziare che è sempre più rilevante l’incidenza percentuale degli anticipi factoring rispetto ai finanziamenti a breve termine a società non finanziarie, passata in dieci anni dal 14,30% al 41,04%.

Il factoring pro soluto rappresenta il 46% del turnover complessivo e, includendo anche gli acquisti a titolo definitivo, gli acquisti di crediti sotto il nominale, gli acquisti di non performing loans e gli acquisti di crediti IVA ed erariali, raggiunge l’80%, ben superiore alla media europea del 53%.

L’operatività factoring riconducibile alla Supply Chain Finance acquisisce importanza sempre maggiore in termini di evoluzione delle relazioni con le imprese e innovazione di prodotto. In questo ambito operativo, le operazioni di reverse factoring e confirming rappresentano, alla chiusura del 2023, il 10% circa del totale, consolidando la propria quota nel mercato italiano del factoring con un turnover complessivo per queste operazioni di 27,8 miliardi di euro, in lieve flessione dello 0,73% rispetto al 2022. Con un turnover nel 2023 di 23,9 miliardi di euro, il reverse factoring rimane lo strumento più diffuso di supporto finanziario alla filiera per le imprese italiane, seppure in decremento dell’1,4% rispetto all’anno precedente. Il turnover da confirming, pari a 3,9 miliardi di euro, evidenzia un tasso di crescita del 3,6%.

La crescita dei volumi non influisce sulla qualità del credito che nel factoring rimane alta, rappresentando un fattore distintivo dell’attività nonostante la presenza di scaduti collegati alle dinamiche del credito commerciale e dunque non indicativi di deterioramento del merito creditizio. Le esposizioni lorde deteriorate e le sofferenze al 31 dicembre 2023 risultano pari rispettivamente al 3,08% e all’1,44% rispetto al totale delle esposizioni per factoring, in diminuzione rispetto alla fine del 2022.

Gli sforzi fatti dal settore negli ultimi anni in termini di dematerializzazione, digitalizzazione e standardizzazione dei processi hanno consentito a un numero maggiore di imprese, con dimensione anche più contenuta, di accedere al prodotto. Al 31 dicembre 2023 le imprese cedenti attive che hanno fatto ricorso al factoring per la gestione del proprio capitale circolante sono risultate oltre 32 mila, di cui il 63%, in termini di numero di imprese, è rappresentato da PMI. I debitori ceduti coinvolti sono oltre 220 mila fra imprese e PA. Il settore “Manifattura” rappresenta la quota preponderante (30,44%).

Dal lato del debitore ceduto, il settore pubblico rappresenta una quota significativa, con 8 miliardi di euro di crediti in essere al 31 dicembre 2023.

Proseguendo l’osservazione del mercato nel nuovo esercizio, l’avvio del 2024 ha fatto registrare andamenti positivi con un tasso di crescita al termine del primo trimestre del 2,25% in termini di turnover. Le previsioni per l’intero mercato del factoring risultano positive, con un tasso medio di crescita atteso per l’anno in corso pari al +3,58% rispetto al 2023, sulla base delle risultanze del Rapporto Forefact che raccoglie le attese di crescita degli operatori del settore.

Fra le sfide che il settore è chiamato ad affrontare, centrale è quella del contrasto al cambiamento climatico e alla implementazione di strategie sempre più ESG oriented. Il factoring deve e può assumere il ruolo di “facilitatore” nella transizione ESG e, con un’adeguata evoluzione normativa, fungere da “volano” per la concreta attuazione del PNRR. In particolare, gli operatori possono fornire supporto nella integrazione dei criteri ESG nei processi di gestione del ciclo attivo e passivo (tramite piattaforme digitali, SCF).

Le maggiori iniziative attualmente diffuse riguardano le Sustainable Supply Chain Finance, Operazioni tipicamente sviluppate con la presenza di un Buyer capofiliera importante, già sensibile ai temi ESG, con il supporto di piattaforme digitali spesso costruite ad hoc (dedicate), che hanno già favorito la digitalizzazione dei processi, semplificato e facilitato il processo di on boarding dei crediti, e che opportunamente integrate, con una condivisione del set di dati uguale per tutti i fornitori, favoriscono anche la transizione dei fornitori PMI, con accesso al credito a condizioni più favorevoli per i fornitori con i migliori profili ESG. La spinta tecnologica sta quindi consentendo di mettere a punto modelli di servizio dedicati che sono funzionali anche per l’integrazione dei fattori ESG.

Nicoletta Burini

Responsabile della Segreteria Generale Assifact